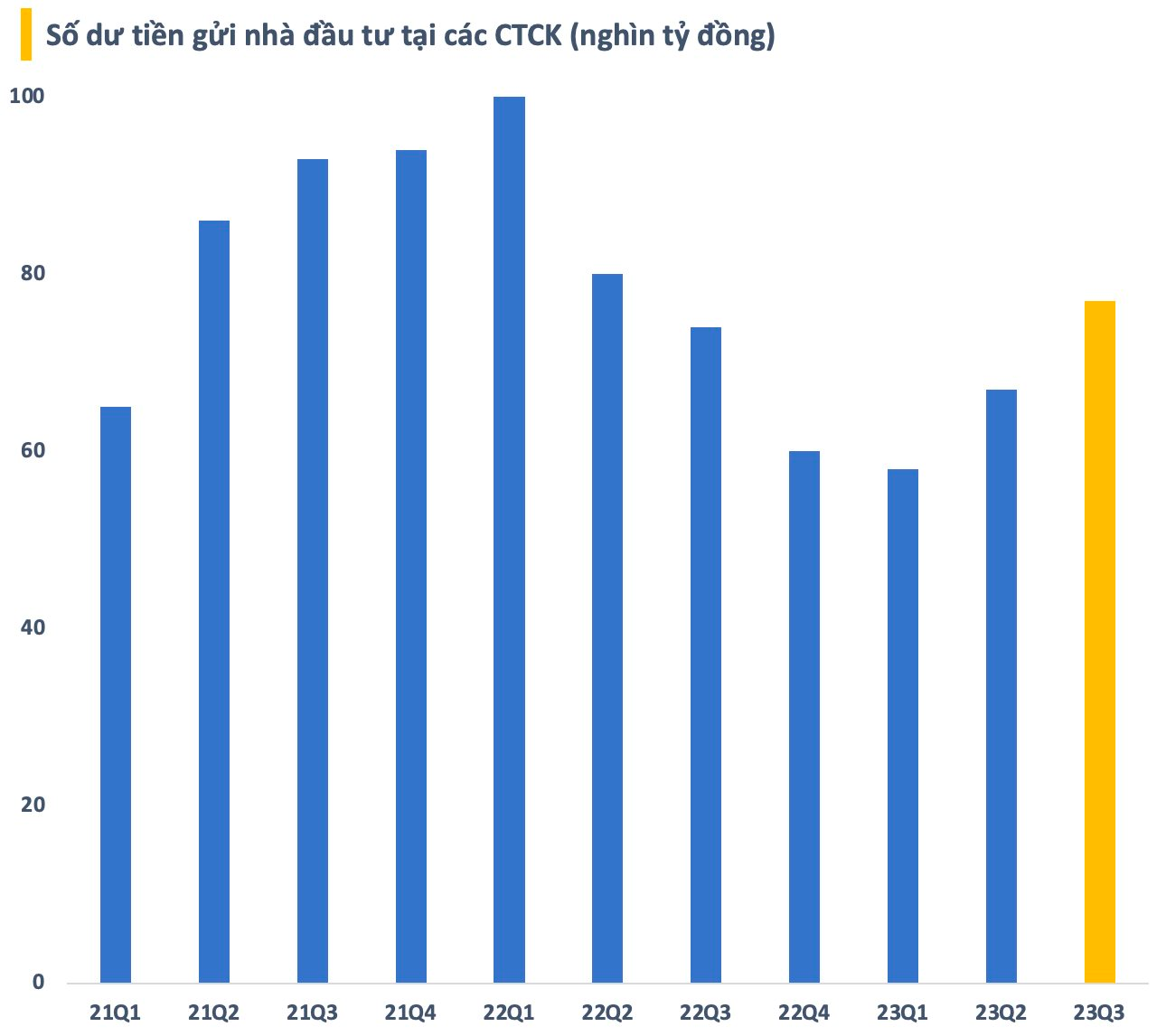

77.000 tỷ đồng “tiền tươi” nằm chờ trên tài khoản của nhà đầu tư chứng khoán, cao nhất trong vòng 5 quý

Đây chủ yếu là tiền gửi của nhà đầu tư giao dịch chứng khoán theo phương thức CTCK quản lý, đang nằm sẵn trong tài khoản nhà đầu tư và chưa thực hiện giải ngân vào thời điểm 30/9/2023.

So với cuối quý 2 trước đó, tiền gửi của nhà đầu tư tại các CTCK đã tăng khoảng 10.000 tỷ và là mức cao nhất trong vòng 5 quý trở lại đây. Lượng tiền này đang nằm sẵn trong tài khoản nhà đầu tư và chưa thực hiện giải ngân vào thời điểm 30/9/2023.

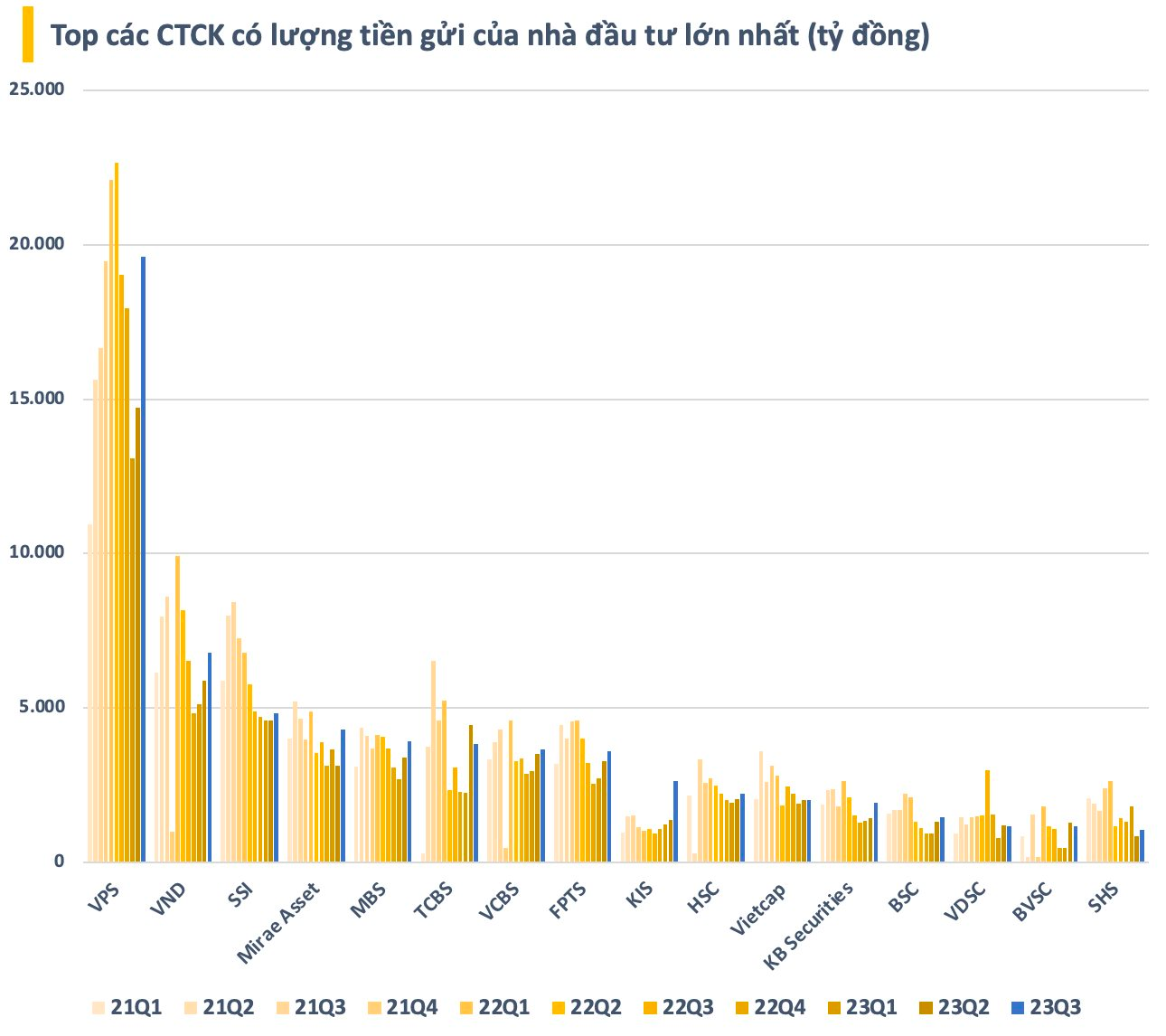

VPS tiếp tục là CTCK có số dư tiền gửi khách hàng lớn nhất và tăng mạnh nhất, đạt hơn 19.600 tỷ đồng vào thời điểm 30/9, tăng gần 4.900 tỷ so với cuối quý 2. VPS hiện là CTCK có thị phần môi giới lớn nhất trên ba sàn HoSE, HNX, UpCOM và cả phái sinh, bỏ xa các cái tên phía sau. Do đó, việc có lượng tiền gửi nhà đầu tư trong tài khoản vượt trội cũng là điều không quá bất ngờ.

Xếp sau VPS là 2 “ông lớn” VNDirect và SSI với số dư tiền gửi của nhà đầu tư lần lượt 6.800 tỷ và 4.800 tỷ đồng. Đa phần top đầu đều có sự gia tăng khoản mục này so với cuối quý 2. Tuy nhiên, ngoài VPS chỉ có 2 CTCK ngoại là Mirae Asset và KIS ghi nhận tiền gửi của nhà đầu tư tăng hơn nghìn tỷ sau quý 3.

Lượng tiền gửi của nhà đầu tư tại các CTCK tăng một phần đến từ động thái chốt lời vào cuối quý 3. Trước đó, thị trường đã tăng bền bỉ trong một thời gian dài và leo lên đỉnh một năm vào đầu tháng 9. Áp lực chốt lời là một trong những nguyên nhân khiến thị trường điều chỉnh mạnh vào cuối quý 3 vừa qua.

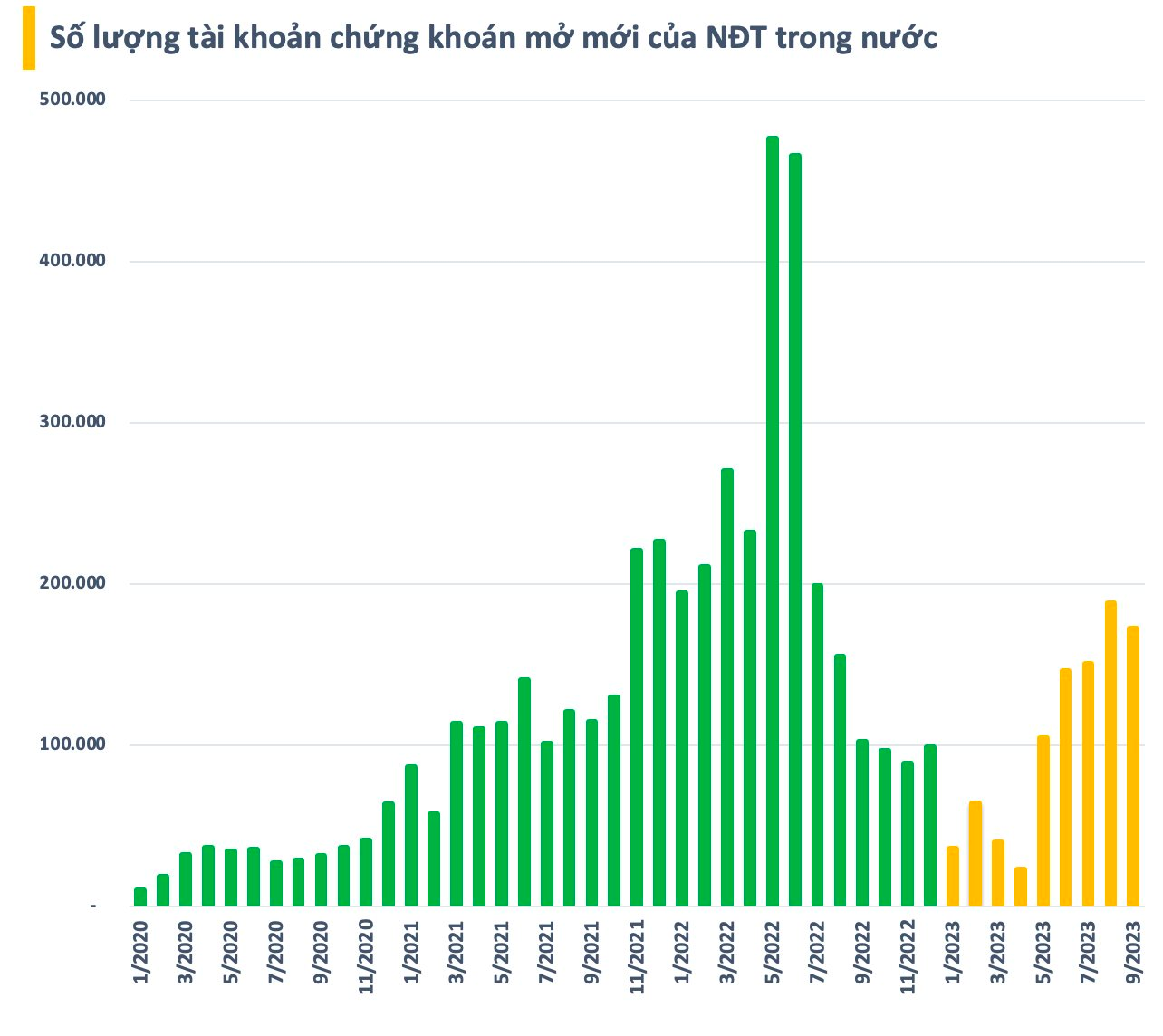

Bên cạnh đó, lượng tiền gửi của nhà đầu tư tại các CTCK tăng còn đến từ dòng tiền của các nhà đầu tư mới tham gia vào thị trường. Theo số liệu từ Trung tâm lưu ký Chứng khoán Việt Nam (VSD), lượng tài khoản mở mới trong 3 tháng của quý 3 đều trên 150.000 đơn vị, cao hơn nhiều so với mặt bằng chung của giai đoạn 9 tháng trước đó.

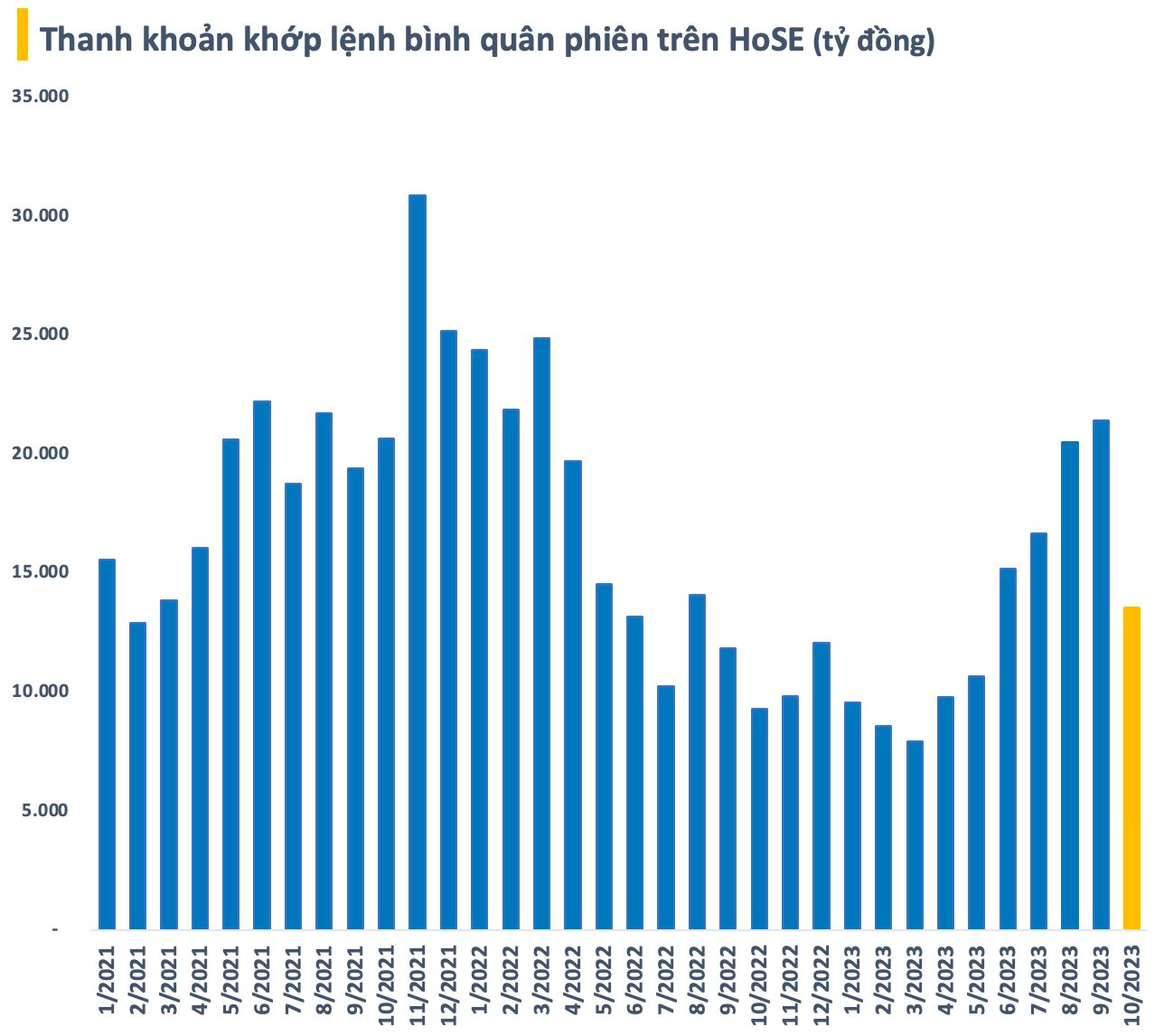

Làn sóng nhà đầu tư mới tham gia quay trở lại dù chưa bùng nổ như giai đoạn đỉnh cao nhưng cũng góp phần thúc đẩy thị trường giao dịch sôi động hơn. Giá trị khớp lệnh trên HoSE trong phần lớn thời gian của quý 3 thường xuyên duy trì trên 20.000 tỷ đồng, thậm chí chạm ngưỡng tỷ USD trong một số phiên đầu tháng 9.

Chính sách tiền tệ có phần nới lỏng của Ngân hàng Nhà nước giúp duy trì mặt bằng lãi suất ở mức thấp đã hỗ trợ tích cực cho dòng tiền đổ vào chứng khoán. Lãi suất tiết kiệm giảm khiến kênh đầu tư chứng khoán trở nên hấp dẫn một cách tương đối. Trong khi đó, lãi suất cho vay giảm góp phần giảm áp lực lãi vay cho doanh nghiệp qua đó cải thiện lợi nhuận, thúc đẩy thị trường đi lên.

Ngoài ra, lãi suất cho vay giảm còn thúc đẩy nhu cầu sử dụng đòn bẩy của nhà đầu tư chứng khoán. Dư nợ cho vay tại các CTCK vào thời điểm cuối quý 3 ước tính lên đến 165.000 tỷ đồng, tăng 15.000 tỷ so với cuối quý 2 và tăng 43.000 tỷ đồng so với đầu năm. Đây là quý thứ 2 liên tiếp dư nợ margin có sự gia tăng so với thời điểm cuối quý trước.

Định giá thấp có kích thích dòng tiền bắt đáy?

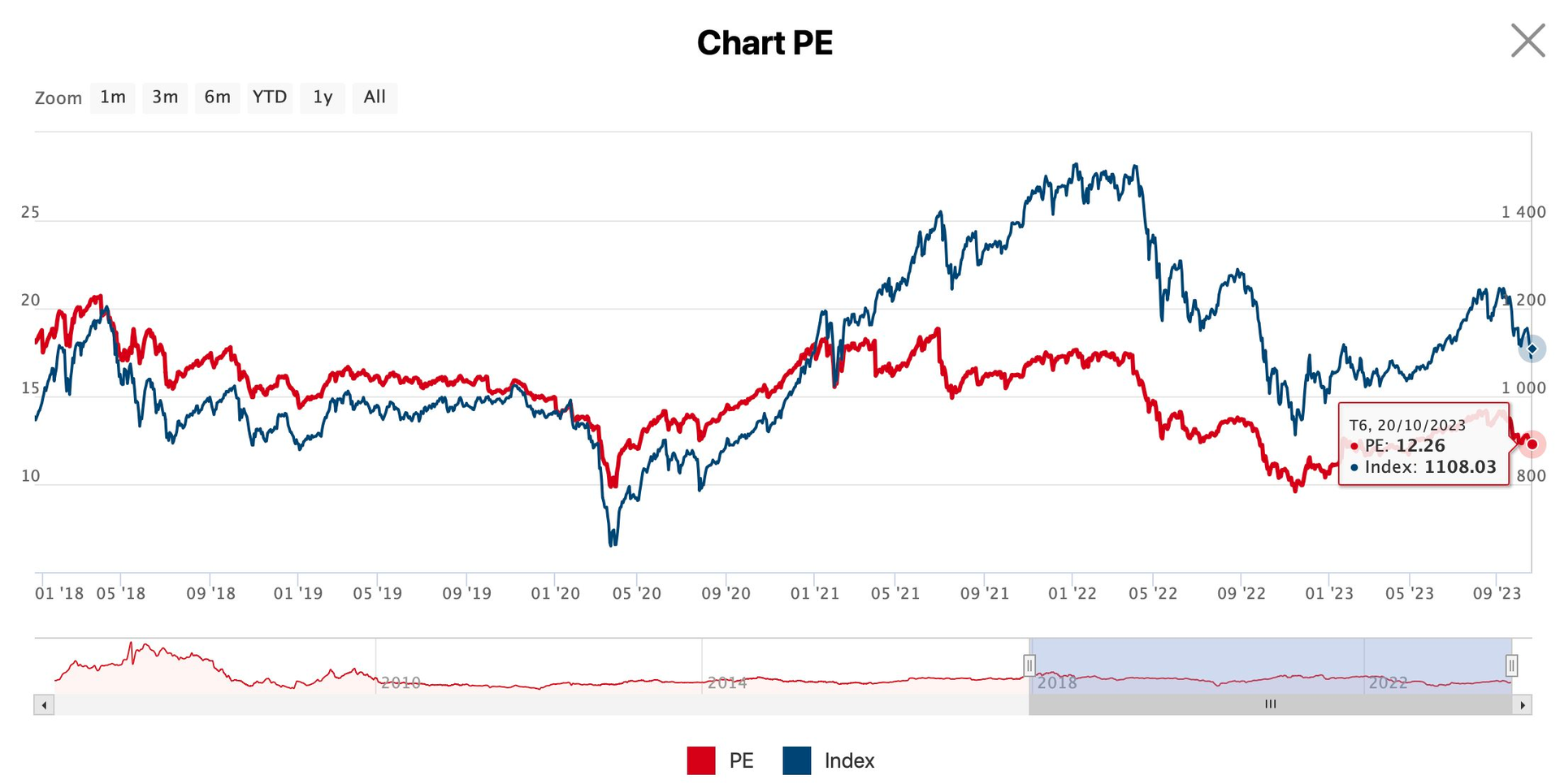

Thực tế, nhịp điều chỉnh kéo dài từ nửa sau tháng 9 vẫn đang tiếp diễn trong tháng 10 dù đã có quãng hồi phục ngắn. VN-Index đã giảm 11% từ đỉnh một năm và lùi về quanh vùng 1.100 điểm. Định giá thị trường đã mềm đáng kể so với thời điểm lên đỉnh một năm. P/E của VN-Index hiện chỉ còn 12,x thay vì 14,x như giai đoạn một tháng trước.

Mùa báo cáo tài chính quý 3 cũng mang đến những tín hiệu tích cực. Lợi nhuận của các doanh nghiệp niêm yết tăng trưởng sẽ góp phần khiến định giá thị trường trở nên rẻ hơn. Điều này được kỳ vọng sẽ góp phần thúc đẩy dòng tiền bắt đáy nhập cuộc mạnh mẽ hơn. Một dấu hiệu cho thấy cầu bắt đáy đang gia tăng là động thái mua ròng trở lại của khối ngoại tuần vừa qua (hơn 900 tỷ) sau giai đoạn liên tục xả hàng.

Đội ngũ phân tích Dragon Capital dự phóng kết quả kinh doanh sơ bộ quý 3 có thể thấp hơn dự kiến. Trong đó, ngành ngân hàng gặp khó khăn trong việc tăng trưởng tín dụng nhưng nợ xấu được dự đoán sẽ giảm từ quý 4 sau khi đã đạt đỉnh vào quý 3. Ngoài ra, các doanh nghiệp có khoản vay nước ngoài sẽ phải đối mặt với rủi ro tỷ giá. Mặt khác, điểm sáng trong mùa BCTC quý 3 sẽ đến từ sự tăng trưởng trong lĩnh vực như bán lẻ, chứng khoán, sản xuất thép và công nghiệp hóa chất.

Tương tự, Pyn Elite Fund cũng đánh giá TTCK có thể sẽ tiếp tục xu hướng tăng dựa trên triển vọng cải thiện rõ ràng dữ liệu kinh tế và thu nhập của doanh nghiệp. Quỹ ngoại nhận định VN-Index có tiềm năng trở lại vùng định giá P/S trên 2 tương ứng vùng 1.500 điểm cùng dự báo lãi suất điều hành dự kiến sẽ giảm xuống 4% trong 12 tháng tới.