Lợi nhuận ngân hàng giảm tốc

Tăng trưởng tín dụng chậm lại đã tác động tiêu cực đến hoạt động kinh doanh của hầu hết các ngân hàng trong quý đầu năm 2023.

Nguồn thu từ lãi suy yếu kéo lùi lợi nhuận

Theo số liệu của Tổng cục Thống kê, tăng trưởng tín dụng 3 tháng đầu năm 2023 của nền kinh tế chỉ đạt 1.61%, trong khi cùng kỳ năm 2022 tăng 4.03%. Với tốc độ tăng trưởng này, tăng trưởng tín dụng quý 1/2023 mới đạt hơn 11% chỉ tiêu cả năm.

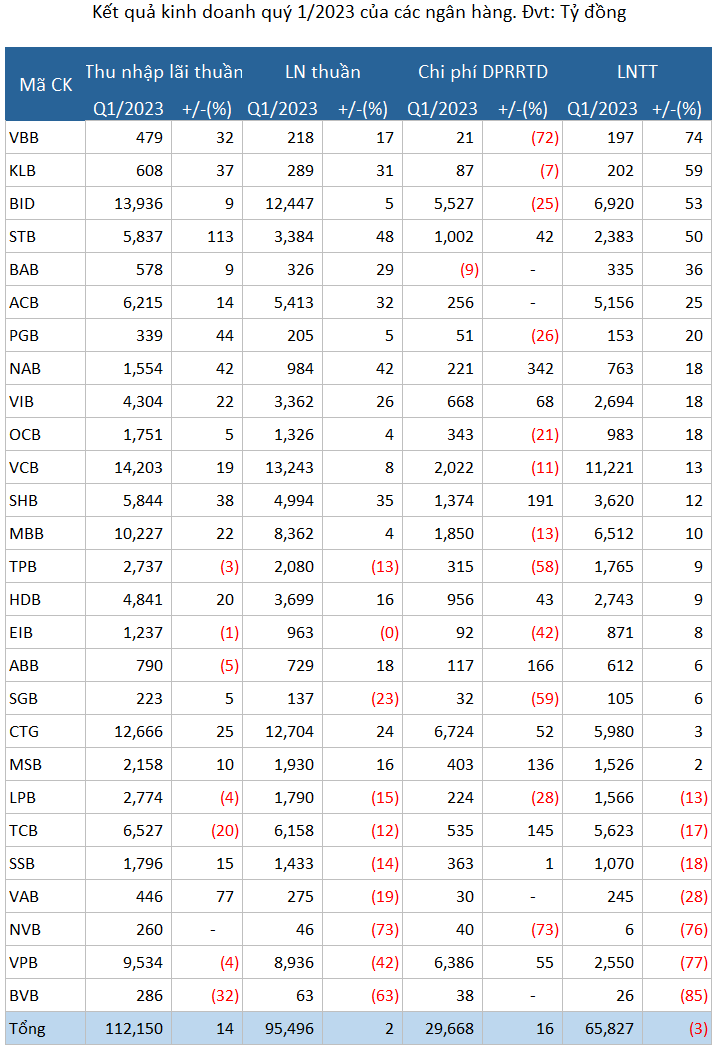

Con số này phần nào thể hiện qua bức tranh kinh doanh của các ngân hàng trên sàn trong quý đầu năm nay. Theo dữ liệu từ VietstockFinance, tổng lợi nhuận trước thuế của 27 ngân hàng đã công bố BCTC quý 1 đạt 65,827 tỷ đồng, giảm 3% so với cùng kỳ năm trước.

Nguồn: VietstockFinance |

Vietbank (VBB) là nhà băng có lợi nhuận trước thuế tăng mạnh nhất trong quý đầu năm khi đạt 197 tỷ đồng, tăng. Đóng góp lớn vào kết quả VBB trong quý 1 năm nay là khoản thu nhập lãi thuần tăng 32% và chi phí dự phòng rủi ro tín dụng giảm 72%.

Đứng vị trí thứ hai về tốc độ tăng trưởng lợi nhuận quý 1 là KLB, tăng 59% so với cùng kỳ năm trước, đạt 202 tỷ đồng lợi nhuận trước thuế nhờ nguồn thu chính tăng cùng chi phí dự phòng rủi ro tín dụng giảm.

Ở chiều ngược lại, một số ngân hàng ghi nhận lợi nhuận giảm như Viet Capital Bank (BVB) sụt 85%, VPB (giảm 77%), NCB (giảm 76%)…

Những ngân hàng có lợi nhuận đi lùi so với cùng kỳ năm trước chủ yếu do thu nhập lãi thuần giảm hoặc phải tăng mạnh trích lập dự phòng.

Thứ bậc lợi nhuận tiếp tục xáo trộn

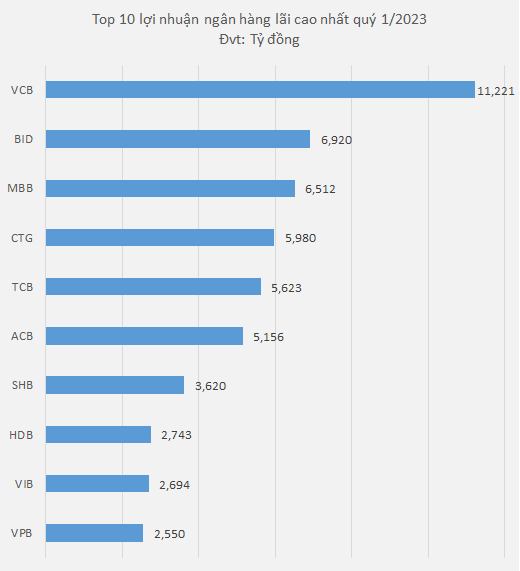

Nếu như quý 1/2022, VPBank vượt Vietcombank (VCB) để giành ngôi quán quân lợi nhuận thì sang quý đầu năm nay, với lợi nhuận giảm mạnh 77%, VPBank đã rơi xuống cuối bảng xếp hạng top 10 lợi nhuận, còn 2,550 tỷ đồng lãi trước thuế.

Tương tự, Techcombank cũng tụt hạng từ vị trí thứ 3 xuống vị trí thứ 5 với 4,540 tỷ đồng lãi trước thuế, giảm 17% so với cùng kỳ.

Vietcombank (VCB) vẫn duy trì “phong độ” ở quý 1 với ngôi quán quân lợi nhuận đạt 11,221 tỷ đồng.

BIDV khởi động năm nay với kết quả tích cực khi tăng hạng từ vị trí thứ 6 của quý 1/2022 lên ngôi vị á quân, với lợi nhuận trước thuế 6,920 tỷ đồng, tăng gần 53%. Vị trí thứ 3 thuộc về MB với 65,12 tỷ đồng, tăng 10%.

Nguồn: VietstockFinance |

Ngân hàng “xuất phát” chậm

Đa phần các ngân hàng đặt kế hoạch kinh doanh năm 2023 có phần thận trọng trước các dự báo khó khăn, bình quân tăng 10 - 17% lợi nhuận như ACB (+17%), VIB (+15%), MBB (+15%), SHB (+10%)…

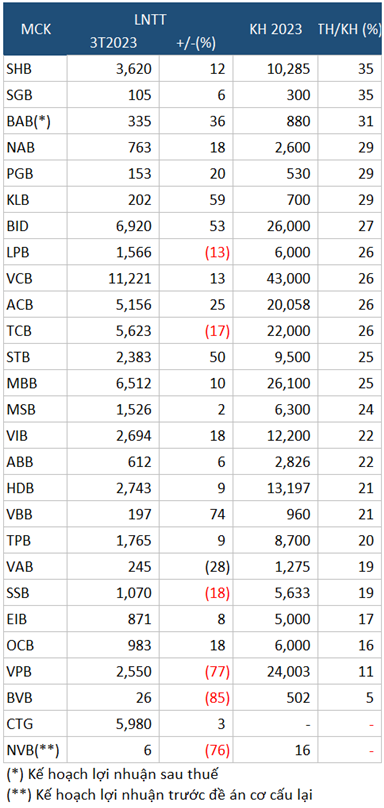

Kết thúc quý đầu năm, tiến độ thực hiện kế hoạch của các ngân hàng cũng có phần chậm hơn so với các năm trước khi không có ngân hàng nào công bố tỷ lệ thực hiện mục tiêu lợi nhuận cao đột biến.

Trong đó, với lợi nhuận trước thuế quý 1 đạt 3,620 tỷ đồng, tăng 12%, SHB đã thực hiện được 35% mục tiêu lợi nhuận năm sau quý đầu năm. SGB cũng có cùng tỷ lệ thực hiện kế hoạch lợi nhuận là 35%. Các nhà băng còn lại có tiến độ thực hiện kế hoạch lợi nhuận chủ yếu từ 19 - 31%.

Tiến độ thực hiện kế hoạch lợi nhuận trước thuế 2023 của các ngân hàng sau quý 1/2023 (Đvt: Tỷ đồng)

Nguồn: VietstockFinance |

Hồi đầu năm 2023, chuyên gia của CTCK VNDirect đã dự báo tăng trưởng lợi nhuận của ngành ngân hàng sẽ chậm lại, đạt khoảng 11% so với cùng kỳ trong năm 2023 - 2024 thay vì mức 32% của năm 2022. Nguyên nhân do khả năng tăng trưởng tín dụng chậm lại do lãi suất cho vay quá cao, thị trường bất động sản kém khả quan, tăng trưởng xuất khẩu giảm tốc, biên lãi ròng (NIM) thu hẹp và tỷ lệ chi phí tín dụng gia tăng. Ngoài ra, thanh khoản hệ thống dù có cải thiện song vẫn hạn hẹp cũng là nguyên nhân khiến tín dụng tăng chậm lại.

Còn theo CTCK Vietcombank (VCBS) dự báo, lợi nhuận trước thuế toàn ngành ngân hàng sẽ giảm tốc trong năm 2023 với tốc độ tăng trưởng đạt khoảng 10%, trong đó có sự phân hóa về triển vọng lợi nhuận giữa các nhóm ngân hàng.

Tương tự, CTCK Agribank (Agriseco) nhận định lợi nhuận ngân hàng có thể tăng chậm lại so với mức nền cao cùng kỳ năm ngoái khi các doanh nghiệp gặp khó khăn trong việc tiếp cận vốn, nhu cầu mua nhà sụt giảm đáng kể trong môi trường lãi suất cao. Bên cạnh đó, chất lượng tài sản của các ngân hàng có khả năng suy giảm khi nợ xấu có xu hướng gia tăng trong bối cảnh thị trường bất động sản và trái phiếu doanh nghiệp bị kiểm soát chặt chẽ hơn, khả năng trả nợ của khách hàng bị ảnh hưởng.